Trang chủChứng khoánHướng dẫn cách chơi chứng khoán phái sinh cho người mới bắt đầu

Hướng dẫn cách chơi chứng khoán phái sinh cho người mới bắt đầu

Bên cạnh thị trường chứng khoán cơ sở, chứng khoán phái sinh, một thị trường khá mới mẻ và đầy tiềm năng, đã ghi nhận bước phát triển vượt bậc và ngày càng thu hút nhiều nhà đầu tư tham gia bất chấp ảnh hưởng nặng nề từ khủng hoảng kinh tế.

Dưới đây, Money24h sẽ hướng dẫn các nhà đầu tư mới cách chơi chứng khoán phái sinh cũng như điểm qua một số kinh nghiệm giúp cho nhà đầu tư có thể hạn chế rủi ro vừa bảo toàn được túi tiền của mình mà còn có cơ hội thu được lợi nhuận hấp dẫn.

Kiến_thức_phục_vụ_NGHỀ_Trading

1. Giới thiệu về chứng khoán phái sinh

1.1 Chứng khoán phái sinh và giao dịch chứng khoán phái sinh là gì?

Chứng khoán phái sinh (Derivative securities) thường được gọi là “các công cụ phái sinh” là thành phần quan trọng trong hệ thống tài chính.

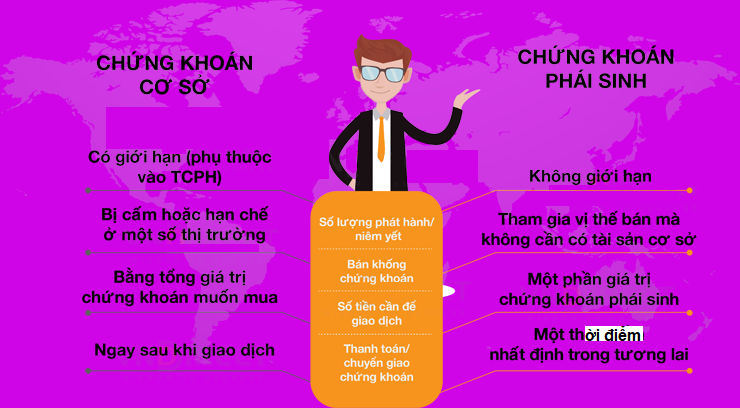

Chứng khoán phái sinh (CKPS) là công cụ tài chính có giá trị phụ thuộc vào giá của một tài sản cơ sở với các mục tiêu khác nhau như phòng ngừa rủi ro khi chứng khoán đi xuống, bảo vệ lợi nhuận và tạo ra lợi nhuận.

Giao dịch chứng khoán phái sinh chính là giao dịch các hợp đồng tài chính trong đó giá trị thực hiện của hợp đồng và thời điểm thực hiện được xác định sẵn khi hai bên bước vào hợp đồng. Hợp đồng này quy định rõ mức giá mua và giá bán tại một thời điểm được xác định trong tương lai, như vậy nhà đầu tư sẽ dựa vào sự chênh lệch giữa giá mua và giá bán làm thước đo lợi nhuận của mình.

Tài sản cơ sở của chứng khoán phái sinh được chia làm 2 dạng chính bao gồm: CKPS phi tài chính như thực phẩm, kim loại, năng lượng, thời tiết, v.v hoặc CKPS tài chính như cổ phiếu, chỉ số, trái phiếu, tỷ giá hối đoái, lãi suất, v.v.

Sự xuất hiện của chứng khoán phái sinh trên thị trường tài chính tạo cho nhà đầu tư một công cụ đầu tư phòng hộ rủi ro hiệu quả khi chứng khoán đi xuống, trong đó nhà đầu tư có thể giao dịch mua/bán ngay trong ngày mà không cần đợi chứng khoán/tiền về, đòn bẩy cao mà không phải chịu chi phí lãi vay.

Xem thêm: Funding rate là gì? Các Yếu Tố Ảnh Hưởng Và Tầm Quan Trọng Của Funding Rate

1.2 Những đặc điểm nổi bật của chứng khoán phái sinh

- Đặc điểm nổi bật đầu tiên chính là mối quan hệ giữa tài sản cơ sở và chứng khoán phái sinh. Mỗi chứng khoán phái sinh được thành lập trên tối thiểu một tài sản cơ sở và có giá trị gắn liền với giá trị của phần tài sản đó. Do đó, việc định giá các công cụ phái sinh này rất khác so với các công cụ tài chính khác.

- Ở thị trường chứng khoán phái sinh, nhà đầu tư sẽ không sở hữu các tài sản thực mà được quy đổi giá trị tải sản bằng những hợp đồng tài chính được thành lập giữa người mua và người bán, đưa ra một mức giá mua, số tiền thanh toán vào thời điểm tương lai. Và dù giá trên thị trường tăng hay giảm thì nhà đầu tư vẫn phải trả tiền mua tài sản này bằng đúng mức giá đã trao đổi trước đó.

- Chứng khoán phái sinh có lợi thế T0 nên nhà đầu tư có thể dễ dàng đóng vị thế, không phải chờ chứng khoán về sau T+2 ngày như chứng khoán cơ sở.

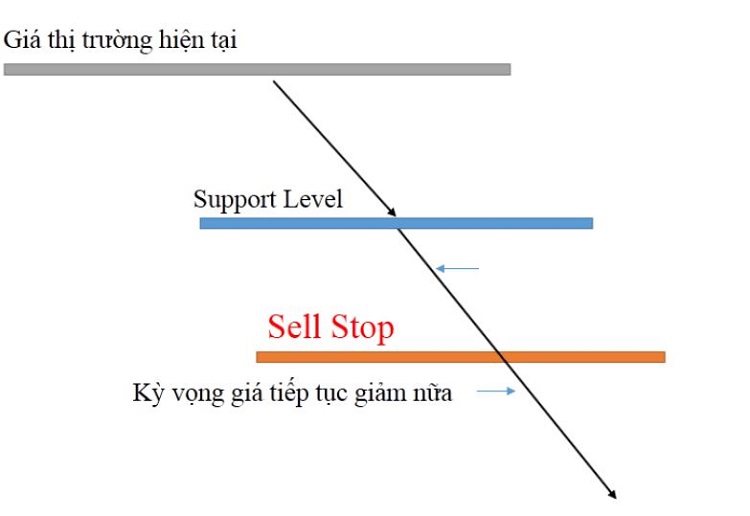

- Nhà đầu tư có thể sinh lời ngay cả khi thị trường xuống bằng việc thực hiện bán trước rồi mua lại sau, trong khi đó thị trường cơ sở nhà đầu tư chỉ có thể sinh lời khi giá tăng.

- Trong giao dịch phái sinh, nhà đầu tư chỉ ký quỹ một phần nên nếu trong phiên giá biến động ngược chiều với kỳ vọng thì cần phải bổ sung tiền ngay để tránh bị đóng bớt hợp đồng đang nắm giữ để đưa tài khoản về mức an toàn.

- Các sản phẩm phái sinh đặc biệt quan trọng trong vai trò phòng hộ rủi ro (Hedging) cho những nhà đầu tư lớn (cổ đông lớn hoặc các quỹ đầu tư).

- Chứng khoán phái sinh ban đầu yêu cầu vốn đầu tư không cao, thậm chí thấp hơn nhiều so với việc đầu tư chứng khoán cơ sở. Tuy nhiên, song song với tiềm năng về lợi nhuận và vốn đầu tư thì nguy cơ tiềm ẩn cũng không thấp vì những dự báo có thể chênh lệch so với thực tế.

1.3 Điểm hấp dẫn của chứng khoán phái sinh so với chứng khoán cơ sở

- Giao dịch dễ dàng và thuận tiện: Có thể giao dịch chứng khoán phái sinh đơn giản và thuận tiện tương tự như giao dịch cổ phiếu ở thị trường cơ sở. Nếu nhận định thị trường tăng điểm, nhà đầu tư sẽ quyết định mở vị thế mua và đạt lợi nhuận nếu thị trường tăng điểm như kỳ vọng. Ngược lại, có thể mở vị thế bán nếu kỳ vọng thị trường giảm điểm.

- Giao dịch chứng khoán phái sinh giúp nhà đầu tư phòng hộ rủi ro (Hedging) khi có nhu cầu giao dịch thực sự tài sản cơ sở và bảo vệ danh mục đầu tư liên quan đến biến động giá của tài sản.

- Tận dụng lợi thế đòn bẩy tài chính trong giao dịch ngắn hạn: Với đặc thù chỉ cần ký quỹ một phần giá trị hợp đồng, chứng khoán phái sinh mang lại mức đòn bẩy rất cao lại không bị hạn chế T+, giúp tối ưu hóa lợi nhuận. Tuy nhiên, đòn bẩy cao luôn là con dao hai lưỡi vì có thể gặp thua lỗ lớn nếu trường hợp thị trường diễn biến ngược chiều với kỳ vọng. Vì vậy, nhà đầu tư cần theo dõi thị trường thường xuyên để nắm được diễn biến.

- Đầu tư linh hoạt hơn: Thu lợi nhuận từ chênh lệch giá ở cả hai chiều của thị trường.

2. Các loại chứng khoán phái sinh - Ưu, nhược điểm từng loại

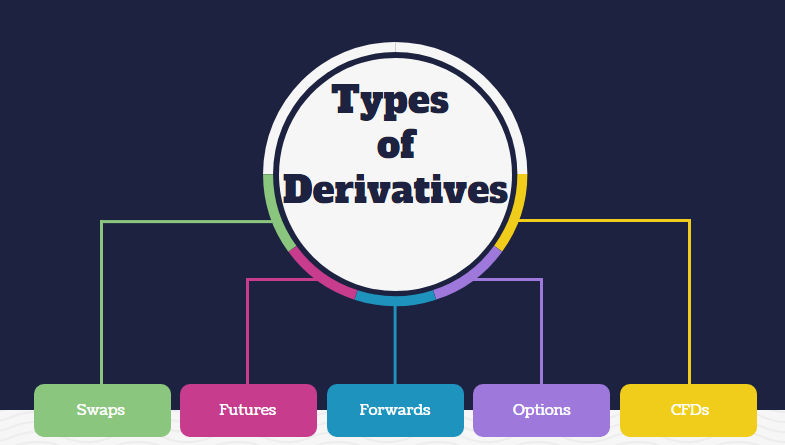

Một số loại chứng khoán phái sinh sau đây:

- Hợp đồng kỳ hạn (Forward contract)

- Hợp đồng tương lai (Futures contract)

- Hợp đồng quyền chọn (Option contract)

- Hợp đồng hoán đổi (Swap contract)

- Hợp đồng chênh lệch (CFDs)

| Chứng khoán phái sinh | Khái niệm | Ưu điểm | Nhược điểm |

| Hợp đồng kỳ hạn (Forward contract) | – Là một thỏa thuận trong đó một người mua và một người bán chấp thuận thực hiện một giao dịch hàng hoá với khối lượng xác định, tại một thời điểm xác định trong tương lai với một mức giá được ấn định vào ngày hôm nay. | – HĐKH không yêu cầu chuẩn hóa nên rất linh hoạt về thời hạn thực hiện hợp đồng, quy mô hợp đồng cũng như thời gian giao dịch, v.v.– Cố định được khoản thu nhập hoặc chi trả của nhà đầu tư theo mức giá đã được xác định trước. | – Tính thanh khoản kém– Khó khăn trong việc chuyển nhượng vị trí của một bên bất kì trước ngày đáo hạn hợp đồng.– Rủi ro khi có một bên không đủ khả năng thực hiện hợp đồng thường xuất hiện. |

| Hợp đồng tương lai (Futures contract) | – Giống HĐKH nhưng tất cả các tiêu chí (trừ giá) đều được chuẩn hóa, niêm yết và giao dịch trên thị trường tập trung.– Là sản phẩm chứng khoán phái sinh đầu tiên được niêm yết và giao dịch trên thị trường Việt Nam.– HĐTL bao gồm: HĐTL chỉ số cổ phiếu (VN30 và HNX30) cùng HĐTL trái phiếu chính phủ. | – Tính thanh khoản cao– Phòng ngừa rủi ro tốt– Giao dịch dễ dàng, thuận tiện.– Có thể kiếm lời ngay cả khi thị trường đi xuống.– Giao dịch mua/bán diễn ra liên tục | -Rủi ro đến từ hiệu ứng của đòn bẩy.-Yêu cầu nhà đầu tư ký quỹ bổ sung nếu trong trường hợp số tiền trong tài khoản ký quỹ thấp hơn hoặc bằng mức ký quỹ duy trì. |

| Hợp đồng quyền chọn (Option contract) | – Là dạng hợp đồng mà người nắm giữ hợp đồng sẽ có quyền mua hoặc bán tài sản cơ sở tại một thời điểm trong tương lai với mức giá đã được xác định từ trước.– Bên bán hợp đồng phải có nghĩa vụ thực hiện giao dịch nếu như người nắm giữ hợp đồng yêu cầu. | – Phù hợp với nhà đầu tư có nhiều thời gian để cân nhắc về quyết định của mình.– Tỷ lệ lợi tức trên vốn đầu tư là rất cao nếu giá trị của tài sản cơ sở biến động đúng theo dự đoán của nhà đầu tư.– Đòn bẩy tài chính giúp tăng tỷ lệ lợi nhuận– Phòng ngừa rủi ro tốt | Bên mua phải trả phí quyền mua cho bên bán. Phí này được trả khi bên mua mua quyền chọn và bên bán sẽ nhận được phí ngay cả khi bên mua không thực hiện quyền chọn của mình. |

| Hợp đồng hoán đổi (Swap contract) | – Là dạng hợp đồng ghi lại một thỏa thuận giữa hai bên (đối tác) về việc hoán đổi quyền sở hữu dòng tiền của cả hai cho nhau.– Hợp đồng sẽ quy định rõ thời điểm hoán đổi dòng tiền và phương pháp tính toán cụ thể. | Phòng ngừa và ngăn chặn các rủi ro về tài chính có thể xảy ra như: sự thay đổi về giá và tỷ giá của cổ phiếu, v.v nhằm mục đích đầu cơ. | – Khi tỷ giá hiện tại diễn biến ngược với mong muốn của một trong hai bên, khiến một bên không có được dòng tiền đúng như yêu cầu bằng đồng tiền đã tham gia vào hợp đồng hoán đổi tại ngày thanh toán tiền lãi và tiền gốc thì bên đó sẽ phải mua bù vào số lượng ngoại tệ tương ứng với tỷ giá hiện tại để thực hiện đúng với các cam kết của hợp đồng. |

| Hợp đồng chênh lệch (CFD) | – Được gọi là giao dịch ký quỹ– Là một dạng hợp đồng phái sinh dựa trên thỏa thuận giữa bên mua và bên bán về giá trị tài sản tại một thời điểm trong tương lai.– CFD giúp các nhà đầu tư tìm kiếm lợi nhuận dựa vào biến động giá của tài sản. | – Nhà đầu tư không cần phải thực sự nắm giữ tài sản.– Chi phí giao dịch thấp – Thích hợp cho đầu tư ngắn hạn– Tính thanh khoản cao– Đòn bẩy tài chính giúp tăng khối lượng giao dịch lên gấp nhiều lần– Giao dịch trên chứng khoán phái sinh quốc tế– Có thể kiếm lời ngay cả khi thị trường đi xuống– Giao dịch diễn ra liên tục. | – Tỷ lệ đòn bẩy cao tăng tỷ suất lợi nhuận đồng nghĩa với tính rủi ro cao– Không thực sự phù hợp với đầu tư dài hạn. |

Thực_chiến_NGHỀ_Trading

3. Hướng dẫn cách chơi chứng khoán phái sinh cho người mới bắt đầu

Tài khoản đầu tư phái sinh khác với tài khoản đầu tư cổ phiếu. Theo quy định nhà đầu tư cần có tài khoản chứng khoán cơ sở thì mới có thể mở tài khoản phái sinh.

- Nếu chưa có tài khoản cơ sở, nhà đầu tư hãy đăng ký mở đồng thời cả tài khoản chứng khoán cơ sở và chứng khoán phái sinh.

- Nếu đã có tài khoản cơ sở, nhà đầu tư chỉ cần đăng ký mở bổ sung tài khoản phái sinh.

Các bước tham gia chứng khoán phái sinh

Bước 1: Mở tài khoản chứng khoán phái sinh

Đây là bước cơ bản mà bất kỳ nhà đầu tư nào khi tham gia vào thị trường chứng khoán phái sinh đều phải làm trước khi bắt đầu giao dịch. Việc mở tài khoản tại các sàn giao dịch có thể thực hiện bằng cách thủ công hoặc online.

Xem thêm: Hướng dẫn chi tiết cách mở tài khoản chứng khoán

Bước 2: Nộp tiền ký quỹ ban đầu

Để kích hoạt tài khoản và có thực hiện các giao dịch tại sàn thì nhà đầu tư cần phải nộp tiền ký quỹ ban đầu với mức ký quỹ theo quy định, số tiền này dùng để:

- Đảm bảo việc thanh toán mang tính bắt buộc

- Đảm bảo phải thực hiện theo nghĩa vụ theo đúng hợp đồng đối với các bên tham gia giao dịch

- Thanh toán và bù trừ theo giá thực tế hàng ngày, thông báo lỗ lãi vào tài khoản ký quỹ của nhà đầu tư theo giá thực tế và gọi ký quỹ bổ sung khi cần. Điều này có thể giảm thiểu rủi ro mất khả năng thanh toán của các bên tham gia.

Bước 3: Giao dịch chứng khoán phái sinh: Đặt lệnh mua/bán

Sau khi đã hoàn tất ba bước trên thì việc cuối cùng của nhà đầu tư chỉ còn lại là giao dịch.

Bước 4: Thanh toán bù trừ

Nhà đầu tư phải thanh toán toàn bộ lãi lỗ phát sinh theo hợp đồng hàng ngày. Lãi hay lỗ được tính toán dựa theo giá giao dịch đóng cửa của hợp đồng tương lai. Khi đến ngày đáo hạn, lãi/lỗ sẽ được tính toàn dựa trên giá đóng cửa của các chỉ số tại ngày đáo hạn của hợp đồng tương lai đó.

Bước 5: Theo dõi các loại tỷ lệ

Nếu tài khoản có số dư ký quỹ dưới mức quy định, nhà đầu tư sẽ bị gọi ký quỹ (margin call) từ công ty chứng khoán, yêu cầu bổ sung vào tài khoản. Ngược lại nếu giá trị ký quỹ vượt qua giá trị ký quỹ yêu cầu, nhà đầu tư có thể rút bớt.

4. Kinh nghiệm và một số lưu ý khi chơi chứng khoán phái sinh

4.1 Lưu ý về ký quỹ và cơ chế thanh toán hàng ngày đối với giao dịch phái sinh

Ký quỹ trong giao dịch phái sinh

Ký quỹ là một trong những điểm khác biệt của giao dịch chứng khoán phái sinh so với giao dịch cổ phiếu thông thường. Trong giao dịch chứng khoán phái sinh, ký quỹ được hiểu như một khoản đặt cọc để đảm bảo việc thực hiện nghĩa vụ của hai bên khi tham gia hợp đồng. Trung tâm lưu ký sẽ quy định tỷ lệ ký quỹ ban đầu cho mỗi loại hợp đồng khác nhau.

Tỉ lệ ký quỹ ban đầu do trung tâm lưu ký quy định sẽ nêu rõ nhà đầu tư phải ký quỹ bao nhiêu phần trăm giá trị hợp đồng trước khi tham gia giao dịch chứng khoán phái sinh. Thông thường tỷ lệ ký quỹ sẽ là từ 15% đến 20%.

Nhà đầu tư không có đủ số tiền ký quỹ như yêu cầu có thể bị gọi ký quỹ, và phải nộp đầy đủ ký quỹ để có thể tiếp tục nắm giữ vị thế đối với Hợp đồng tương lai.

Thanh toán hàng ngày đối với giao dịch phái sinh

Trong giao dịch chứng khoán phái sinh, nhà đầu tư sẽ phải thực hiện thanh toán toàn bộ lãi lỗ phát sinh từ các vị thế đó mỗi ngày. Lãi/lỗ ở mỗi vị thế sẽ được tính toán dựa trên giá giao dịch đóng cửa của sản phẩm phái sinh đó.

- Nếu tài khoản chứng khoán phái sinh lỗ ròng: nhà đầu tư sẽ phải thanh toán đầy đủ toàn bộ số lỗ phát sinh chậm nhất đến thời gian mà công ty chứng khoán quy định.

- Nếu tài khoản chứng khoán phái sinh lãi ròng: nhà đầu tư sẽ nhận được đầy đủ số lãi phát sinh tại thời điểm mà công ty chứng khoán quy định.

4.2 Theo dõi Tỷ lệ sử dụng tài sản ký quỹ và Tỷ lệ tài khoản phái sinh

Trong giao dịch chứng khoán phái sinh, sau khi đã nắm giữ vị thế, nhà đầu tư cần theo dõi 2 loại tỷ lệ:

- Tỷ lệ sử dụng tài sản ký quỹ và tỷ lệ tài khoản phái sinh.

- Tỷ lệ sử dụng tài sản ký quỹ = Giá trị ký quỹ yêu cầu/Giá trị tài sản ký quỹ hợp lệ

- Tỷ lệ sử dụng tài khoản phái sinh = Giá trị ký quỹ yêu cầu/Giá trị tài sản ròng hợp lệ

Các công tychứng khoán sẽ có quy định về tỷ lệ ở mức an toàn. Nếu vượt mức an toàn này, nhà đầu tư sẽ bị gọi bổ sung ký quỹ như nộp thêm kỹ quỹ hoặc đóng bớt vị thế để về mức an toàn.

4.3 Xây dựng chiến lược chơi chứng khoán phái sinh hiệu quả: Swing Trading

Đối với chiến lược này, các điểm có khả năng đảo chiều xu hướng được xem là những cơ hội giao dịch tốt. Trước khi giao dịch, nhà đầu tư cần quan tâm đến bối cảnh thị trường có đang ở vị thế thuận lợi hay không - vị thế tiềm năng nhất là 3:1 thì nhà đầu tư cân nhắc mở vị thế và ưu tiên nắm giữ lệnh từ vài phiên đến 1 tuần.

Trong những giai đoạn thị trường không có xu hướng thì bạn nên chuyển sang chiến lược trong ngày để tận dụng những biến động nhỏ.

4.4 Nhận định thị trường đa chiều

Trước khi quyết định giao dịch nhà đầu tư cần nhận định thị trường ở các góc độ khác nhau từ vi mô đến vĩ mô để xây dựng kịch bản với xác suất đúng cao hơn với cách tiếp cận từ dưới lên trên (Bottom-Up).

Góc nhìn kỹ thuật - Nhằm mục đích lọc ra các tín hiệu giao dịch có thể khả thi trong những phiên tới bao gồm chiến lược trong ngày và giao dịch theo xu hướng tùy vào thói quen giao dịch của nhà đầu tư.

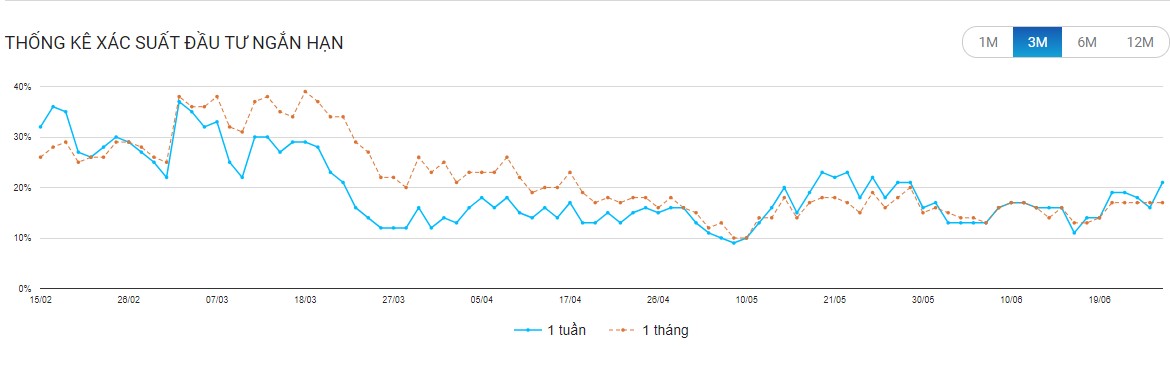

Góc nhìn tâm lý thị trường - Theo dõi công cụ Thống kê xác suất đầu tư ngắn hạn hỗ trợ đo lường mức độ biên độ cung cầu, cho thấy tâm lý dòng tiền đang tỏ ra bi quan hay lạc quan và bên mua hay bên bán đang chủ động ở thị trường.

- Nếu đường cầu lớn hơn đường cung thì trạng thái Mua trên thị trường phái sinh sẽ được ủng hộ.

- Ngược lại, nếu đường cung lớn hơn đường cầu thì trạng thái Bán sẽ có xác suất thành công cao hơn.

Việc phân tích kỹ lưỡng, đưa ra các kịch bản của giá trong tương lai là điều rất quan trọng. Đây là bí quyết cốt lõi trong giao dịch tài chính nói chung và phái sinh nói riêng.

Kết luận

Hy vọng với bài viết trên nhà đầu tư đã hiểu được cách chơi chứng khoán phái sinh và có thể tìm ra phương pháp giao dịch hiệu quả để mang về lợi nhuận lợi nhuận hấp dẫn.

Nguồn tham khảo: https://vnrebates.net/cach-choi-chung-khoan-phai-sinh.html

Bài viết mới nhất

CÓ THỂ BẠN QUAN TÂM