Trang chủNgân hàngSổ tiết kiệm là gì? Cách mở sổ và cần lưu ý gì khi làm sổ tiết kiệm

Sổ tiết kiệm là gì? Cách mở sổ và cần lưu ý gì khi làm sổ tiết kiệm

Trong các hình thức đầu tư sinh lời, gửi tiết kiệm ngân hàng là một lựa chọn ưu tiên của nhiều người vì tính an toàn cao và hiệu quả. Nếu bạn đang có ý định gửi tiết kiệm nhưng vẫn quan ngại về các thủ tục, lãi suất, bài viết dưới đây sẽ giúp bạn hiểu rõ sổ tiết kiệm là gì, cách mở sổ và các thông tin cần chú trọng.

► Cách rút tiền thẻ ATM, không bị nuốt thẻ trong 5 phút

► Cách xử lý chuyển tiền nhưng không nhận được tin nhắn

► Tất toán là gì? 5 Hình thức tất toán bạn cần biết

Sổ tiết kiệm là gì?

Trước khi chọn hình thức đầu tư này để làm giàu số tiền “nhàn rỗi” của mình, bạn cần nắm rõ định nghĩa sổ tiết kiệm là gì. Sổ tiết kiệm tiếng anh là Savings hiểu một cách đơn giản là một minh chứng thể hiện số tiền của bạn được giữ ở ngân hàng. Trên sổ có ghi rõ thông tin số tiền gửi ban đầu, mức lãi suất được áp dụng và kỳ hạn gửi tiền. Đây được xem là nguồn tài sản tích lũy có tính lâu dài.

Lợi ích của việc gửi sổ tiết kiệm là gì ?

- Sinh lợi nhuận: Tiền bạn gửi vào ngân hàng sẽ được trả lãi. Mức lãi suất này giúp cho số tiền của bạn tăng lên thay vì giữ nguyên con số ban đầu. Lãi suất là một điều quan trọng bạn cần quan tâm hàng đầu khi chọn ngân hàng gửi tiết kiệm. Tùy thời điểm và kỳ hạn gửi tiết kiệm mà lãi suất được hưởng sẽ dao động khác nhau.

- An toàn: Đầu tư tài chính bằng việc gửi sổ tiết kiệm có tính an toàn rất cao vì hoạt động ngân hàng được Ngân hàng Nhà Nước, Bộ tài chính giám sát rất chặt chẽ. Hơn nữa, ngân hàng còn có đầy đủ biện pháp nghiệp vụ, chuyên môn giúp đảm bảo an toàn số tiền khách hàng ký gửi.

- Linh hoạt: Các ngân hàng thường đưa ra nhiều kỳ hạn gửi tiền để khách hàng tự do lựa chọn. Nếu bạn có nhu cầu thường xuyên sử dụng tiền để xoay vòng vốn, bạn có thể chọn loại gửi tiền không kỳ hạn. Bên cạnh đó cũng có khá nhiều mức kỳ hạn từ gửi tiết kiệm ngắn hạn như 1 tháng, 2 tháng hay gửi tiết kiệm dài hạn 6 tháng, 12 tháng,... đem đến đa dạng lựa chọn phù hợp cho từng khách hàng.

Có những loại sổ tiết kiệm nào hiện nay

Sau khi nắm rõ sổ tiết kiệm là gì, bạn cần tìm hiểu cách thức phân loại sổ tiết kiệm để lựa chọn hình thức mở sổ tiết kiệm phù hợp.

Phân loại sổ tiết kiệm theo hình thức gửi tiền

Trước kia, các ngân hàng chỉ có duy nhất hình thức gửi tiết kiệm truyền thống tại quầy. Tuy nhiên, với sự phát triển của công nghệ cũng như để đáp ứng nhu cầu của khách hàng, nhiều ngân hàng đã có thêm hình thức gửi tiết kiệm online. Cùng xem sự khác biệt của 2 hình thức gửi sổ tiết kiệm này qua bảng so sánh sau đây.

Phân loại sổ tiết kiệm theo kỳ hạn

Nới về phân loại theo kỳ hạn gửi sổ tiết kiệm thì đa số các ngân hàng đều có gửi sổ tiết kiệm có kỳ hạn và gửi sổ tiết kiệm không kỳ hạn. Xem bảng sau để phân biệt rõ hơn 2 hình thức gửi sổ này.

Các thủ tục cần làm để mở sổ tiết kiệm là gì?

Chọn xong hình thức phù hợp, tiếp theo hãy tìm hiểu các bước để đăng ký mở sổ tiết kiệm là gì ? Như đã đề cập phía trên, bạn có 2 hình thức gửi tiền tiết kiệm là gửi trực tiếp hoặc mở sổ online. Cả hai hình thức đều có thủ tục tương đối đơn giản và nhanh chóng.

Mở sổ tiết kiệm trực tiếp tại quầy

- Bước 1: Chuẩn bị hồ sơ theo quy định, thường là CMND/ Hộ chiếu

- Bước 2: Mang theo hồ sơ và đến trực tiếp phòng giao dịch, chi nhánh của ngân hàng.

- Bước 3: Sau khi tiếp nhận hồ sơ của bạn, giao dịch viên ngân hàng sẽ xác minh thông tin. Nếu hợp lệ, nhân viên sẽ mở sổ tiết kiệm.

Mở sổ tiết kiệm online

- Bước 1: Mở tài khoản và thẻ thanh toán tại ngân hàng bạn muốn gửi tiết kiệm trực tuyến nếu chưa có.

- Bước 2: Đăng ký dịch vụ Internet Banking/Mobile Banking.

- Bước 3: Đăng nhập Internet banking/Mobile banking.

- Bước 4: Tại mục gửi tiết kiệm online, chọn kỳ hạn, số tiền gửi tiết kiệm

- Bước 5: Chọn Xác nhận.

Cần bao nhiêu tiền tối thiểu để mở sổ tiết kiệm?

Tùy vào ngân hàng bọn gửi tiết kiệm sẽ có mức lãi suất ngân hàng gửi khác nhau. Dưới đây là một số ngân hàng bạn có thể tham khảo.

- BIDV – Ngân hàng đầu tư và phát triển Việt Nam. Để mở sổ tiết kiệm, ngân hàng yêu cầu số tiền đầu tư tối thiểu là 500.000 VND, 100 USD, 100 EUR.

- Vietcombank – Ngân hàng cổ phần Ngoại thương Việt Nam. Để mở sổ tiết kiệm, ngân hàng yêu cầu số tiền đầu tư tối thiểu là 500.000 VND, 20 USD.

- Vietinbank – Ngân hàng TMCP Công thương Việt Nam. Để mở sổ tiết kiệm, ngân hàng yêu cầu số tiền đầu tư tối thiểu: 100.000 VND, 10 USD, 10 EUR.

- ACB – Ngân hàng Á Châu. Để mở sổ tiết kiệm, ngân hàng yêu cầu số tiền đầu tư tối thiểu là 1.000.000 đồng hoặc 100 USD.

- VIB – Ngân hàng quốc tế. Để mở sổ tiết kiệm, ngân hàng yêu cầu số tiền đầu tư tối thiểu là 1 triệu VND/ 50USD/ 50EUR. Còn đối với tiết kiệm điện tử là 1.000.000 VND.

- Techcombank – Ngân hàng TMCP Kỹ thương Việt Nam. Để mở sổ tiết kiệm, ngân hàng yêu cầu số tiền đầu tư tối thiểu là 1.000.000 VND, 100 USD, 100 EUR, 100 AUD, 100 GBP, 100 JPY, 100 SGD.

Lưu ý để mở sổ tiết kiệm ngân hàng lợi nhất

Cân nhắc kỳ hạn tiết kiệm

Nếu là người mới mở sổ tiết kiệm thì việc hiểu kỳ hạn của sổ tiết kiệm là gì rất quan trọng. Kỳ hạn tiết kiệm hiểu đơn giản là khoảng thời gian bạn muốn gửi số tiền của mình trong ngân hàng để sinh lời. Hiện nay có các mức kỳ hạn tiết kiệm từ 1 tháng đến 12 tháng trở lên. Tùy theo tình hình tài chính và nhu cầu chi tiêu, bạn nên lựa chọn kỳ hạn gửi tiền phù hợp. Thường thì gửi sổ tiết kiệm có kỳ hạn có lãi suất cao hơn không kỳ hạn và gửi sổ tiết kiệm kỳ hạn dài sẽ có lãi suất cao hơn kỳ hạn ngắn.

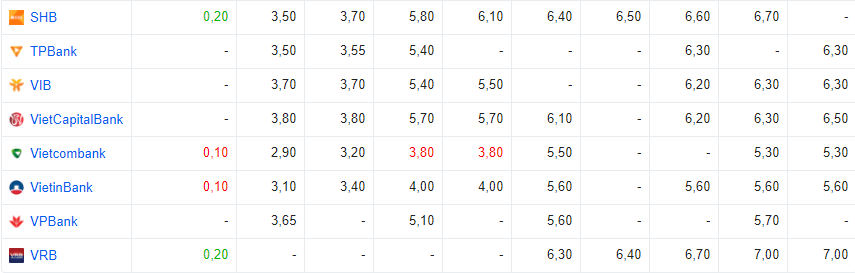

Cân nhắc lãi suất tiết kiệm

Chắc hẳn nhiều bạn thắc mắc các yếu tố ảnh hưởng đến lãi suất sổ tiết kiệm là gì ? Mức tiết kiệm phụ thuộc vào nhiều tiêu chí khác nhau như số tiền gửi, kỳ hạn, loại hình thức gửi tiền và tùy theo từng ngân hàng. Bạn nên lựa chọn ngân hàng nào có mức lãi suất cạnh tranh để sinh lời nhiều nhất có thể.

Lãi suất tiền gửi VND dành cho khách hàng cá nhân gửi tại Quầy (Lãi suất: %/năm)

(Nguồn: https://webgia.com/lai-suat/)

Lãi suất tiền gửi VND dành cho khách hàng cá nhân gửi Trực tuyến (Online) (Lãi suất: %/năm)

(Nguồn: https://webgia.com/lai-suat/)

Hiểu rõ ngày đáo hạn và tất toán sổ tiết kiệm là gì

Ngày đáo hạn là ngày cuối cùng bạn gửi tiết kiệm tại ngân hàng theo kỳ hạn đã chọn. Ví dụ ngày 01/04/2021 bạn gửi 50 triệu, kỳ hạn 1 tháng, thì ngày đáo hạn sổ tiết kiệm của bạn sẽ là ngày 30/04/2021.

Khi tới ngày đáo hạn, ngân hàng sẽ tiến hành đóng tài khoản tiết kiệm của bạn. Toàn bộ số tiền gốc và tiền lãi sẽ được gửi về tài khoản của bạn. Trong trường hợp bạn muốn tiếp tục gửi tiết kiệm, ngân hàng sẽ đem gốc và lãi tiết kiệm giữ lại, bạn vẫn sẽ được hưởng mức lãi suất và các điều khoản giống như trước.

Nên gửi nhiều sổ thay vì chỉ một sổ tiết kiệm

Việc chia thành nhiều sổ để gửi tiết kiệm sẽ giúp bạn tránh được trường hợp bạn rút tiền trước ngày đáo hạn và chỉ được hưởng lãi suất không kỳ hạn. Nếu bạn có việc cần tiền gấp, chỉ cần rút một sổ, những sổ tiết kiệm khác vẫn tiếp tục được hưởng lãi suất có kỳ hạn và sinh lời cho bạn.

Nên gửi sổ tiết kiệm online

Bởi vì gửi sổ tiết kiệm online là hình thức mới nên để thu hút khách hàng, nhiều ngân hàng đã đưa ra mức lãi suất rất cạnh tranh cùng với nhiều ưu đãi hấp dẫn. Ngoài ra, khi đến ngày đáo hạn, tiền tiết kiệm sẽ tự động tất toán về tài khoản ngân hàng và bạn không phải mất thời gian di chuyển ra ngân hàng làm thủ tục đáo hạn nữa.

Hiểu rõ sổ tiết kiệm là gì cũng như các thông tin cần thiết khi làm sổ tiết kiệm sẽ mang đến lợi ích lớn trong quá trình tích lũy tiền bạc sinh lời của bạn. Đây là một hình thức đầu tư có tính an toàn, hiệu quả cao và cũng là một . Bạn nên xác định rõ ràng nhu cầu của mình để lựa chọn hình thức mở sổ tiết kiệm phù hợp nhất nhé!

Nguồn tham khảo: Thebank, Timo

Bài viết mới nhất

CÓ THỂ BẠN QUAN TÂM