Trang chủTài chínhToàn tập về chỉ báo RSI và các vấn đề thực chiến

Toàn tập về chỉ báo RSI và các vấn đề thực chiến

Chỉ số RSI là một công cụ tuyệt vời, việc vẽ đường RSI trên biểu đồ. Có thể giúp anh em nhận diện tình hình thị trường ổn định và nhanh chóng hơn. Từ đó giúp chúng ta đưa ra quyết định giao dịch hiệu quả và tránh được các bẫy diễn giải chủ quan.

Sức mạnh tương đối – Relative Strength Index, hay còn gọi là chỉ báo RSI là một trong những chỉ số phổ biến nhất trong giao dịch forex. Chỉ số này thể hiện được sức mạnh biến động giá trên biểu đồ. Trong bài viết này, chúng ta sẽ tìm hiểu những gì RSI thực sự làm, cách hiểu thông tin mà nó cung cấp và cách sử dụng nó trong giao dịch.

#Kiến_thức_phục_vụ_NGHỀ_Trading

1. Chỉ báo RSI là gì?

1.1. Chỉ báo RSI và phân loại chỉ báo

Vào 1978, J. Welles Wilder đã biên soạn nghiên cứu và áp dụng kinh nghiệm của mình thành các công thức và chỉ số toán học mà các nhà giao dịch có thể sử dụng khi giao dịch. Chỉ số RSI (Sức mạnh Tương đối) chính thức ra đời từ đây.

Chỉ số RSI – viết tắt của cụm từ “Relative Strength Index” là một loại chỉ báo được phát triển để đánh giá sức mạnh hoặc sự suy yếu của xu hướng thị trường, đồng thời đo lường tốc độ thay đổi giá bằng việc so sánh tính tiêu cực và tích cực trên nền tảng giá của các đợt đóng phiên giao dịch.

Chỉ báo RSI được phân loại vào loại chỉ báo dao động (Oscillators) và là chỉ báo đi trước giá – không bao giờ bị trễ

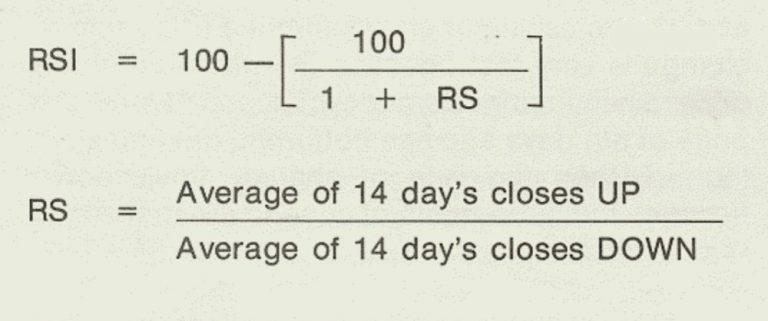

Công thức tính toán cơ bản của RSI do Wilder đề xuất:

Trong đó:

RS chính là giá trị Sức mạnh tương đối, được tính như sau:

RS = Relative Strength = Average Gain / Average Loss

Average Gain: Trung bình các kì tăng giá

Average Loss: Trung bình các kì giảm giá

Nhưng hiện nay các phần mềm giao dịch đã có thể tính sẵn cho anh em và vẽ ra đường RSI theo yêu cầu. Anh em chỉ cần nắm được cách đọc chỉ báo để áp dụng vào giao dịch

1.2. Cách đọc cơ bản của chỉ báo RSI

Chỉ số RSI giúp anh em xác định tình hình quá mua – quá bán nên được sử dụng cùng với các phân tích chung về xu hướng giá theo 2 cách đọc: các mức RSI, mẫu hình đồ thị và các phân kì của chỉ báo (thứ tự quan trọng tăng dần).

Các mức RSI

Chỉ báo RSI dao động trong khung từ 0-100. Các mức quá mua – quá bán thường là 30-70 nhưng đối với các anh em đã có kinh nghiệm sử dụng RSI thì có thể tuỳ chỉnh các mức này.

- Nếu RSI tăng trên 70 – đó là tín hiệu quá mua

- Nếu RSI giảm dưới 30 – đó là tín hiệu quá bán

Khi chỉ báo RSI vượt ra khỏi vùng quá mua – quá bán, đó có thể coi là tín hiệu thị trường đang có sự điều chỉnh vị thế giữa mua và bán, và xu hướng giá có khả năng đảo chiều theo các hướng dưới đây:

- Tín hiệu bán xuất hiện khi có sự giao nhau từ trên xuống dưới của chỉ báo RSI và mức trên (tức đường 70)

- Tín hiệu mua xuất hiện khi có sự giao nhau từ dưới lên trên của chỉ báo RSI và mức dưới (đường 30)

Mẫu hình đồ thị

Áp dụng mẫu hình đồ thị ở chỉ báo RSI tức là các dấu hiệu nhận biết xu hướng điển hình như đầu-vai, đỉnh-đáy, pennants được thể hiện rõ hơn ở biểu đồ RSI hơn là biểu đồ giá. Anh em có thể nhận biết các mẫu hình đồ thị dễ dàng hơn khi nhìn vào chỉ báo RSI.

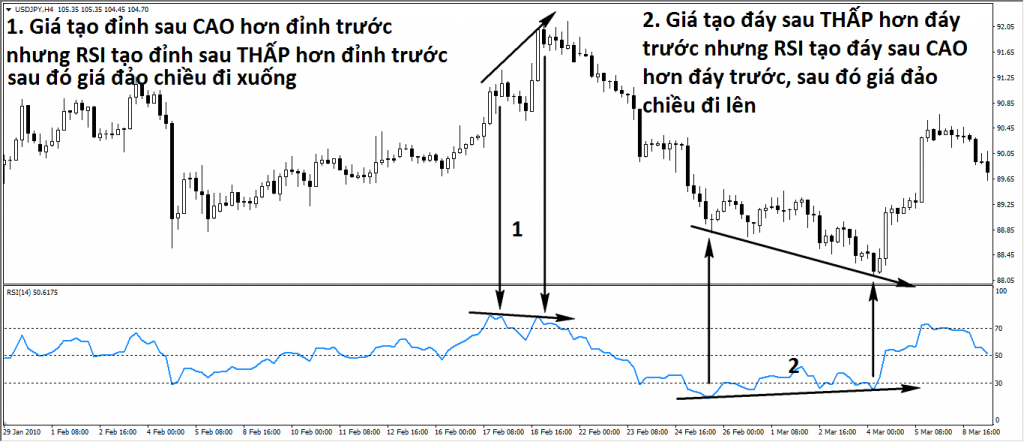

Phân kì của chỉ báo RSI với giá

Phân kỳ là một trong những kiến thức rất qua trọng của phân tích kỹ thuật, đặc biệt là đối với chỉ báo RSI.

Phân kỳ là hiện tượng giá thị trường đang tạo đỉnh cao mới nhưng chỉ số RSI thì ngược lại tạo đỉnh thấp, hoặc giá thị trường tạo đáy thấp mới nhưng RSI thì tạo đáy cao. Đó là sự “lệch pha” điển hình giữa giá và chỉ số kỹ thuật, có thể cảnh báo rằng sức mạnh của giá đã yếu dần và thị trường có nhiều khả năng hồi giá hoặc đảo chiều.

Đây là phương pháp thường được dùng để tìm sự đảo chiều của xu hướng thị trường. Phần tín hiệu phân kỳ quan trọng này sẽ được hướng dẫn áp dụng trong phần về phân kỳ chỉ báo RSI phía sau.

2. Các thông số và cách cài đặt chỉ báo RSI

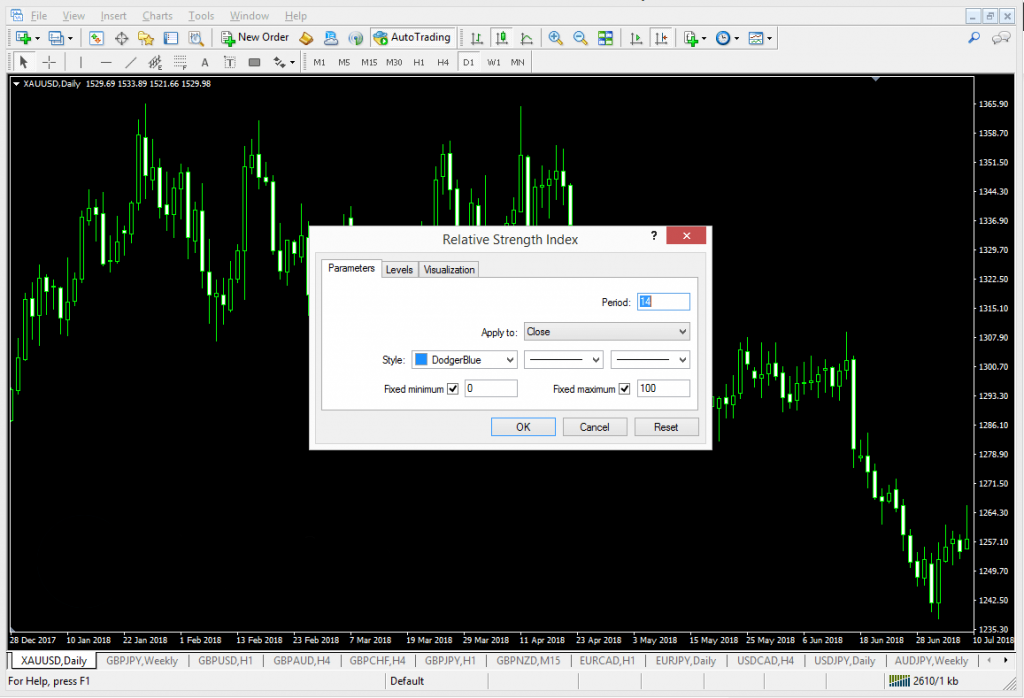

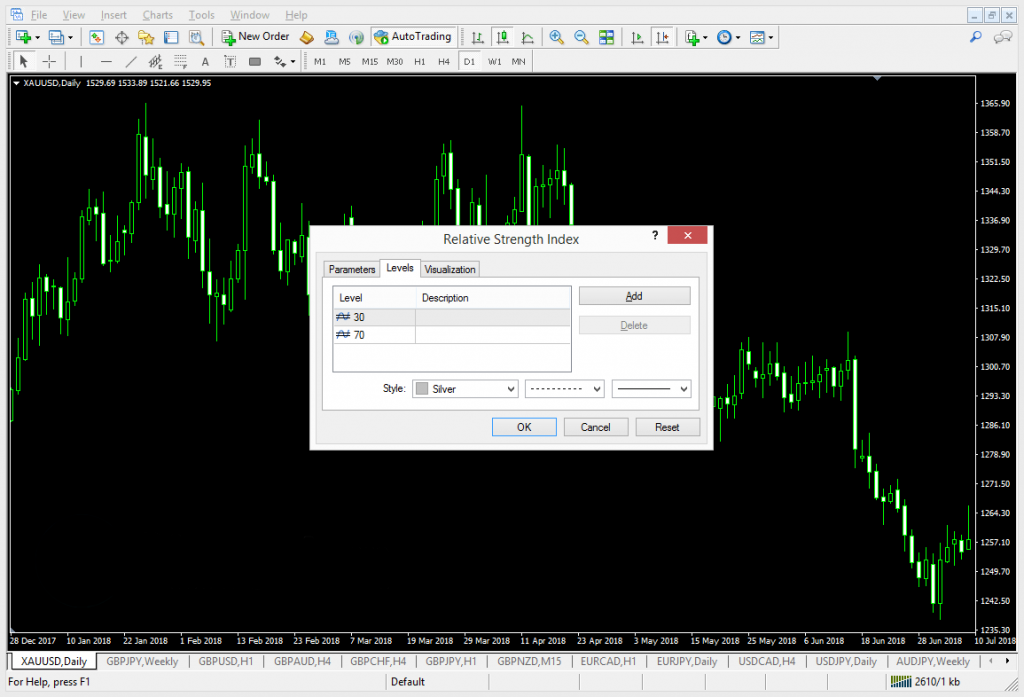

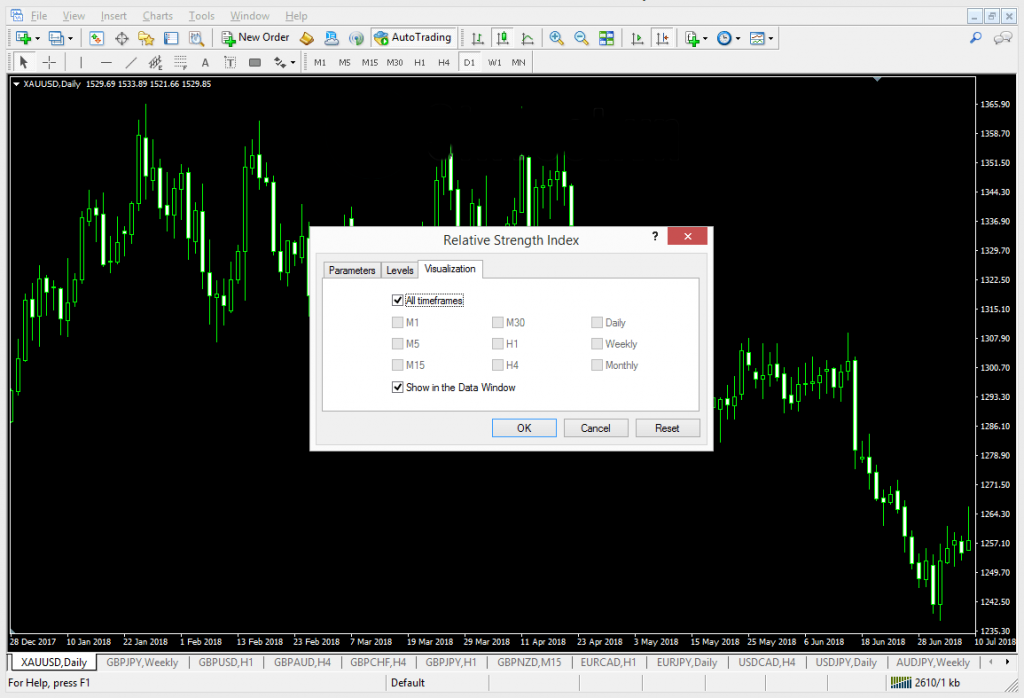

Khi sử dụng chỉ báo RSI trên các nền tảng giao dịch thì có 2 thông số mà anh em cần quan tâm:

- Chu kì (Peroid): Đây chính là chu kì giá mà anh em mong muốn chỉ báo RSI sẽ thể hiện, thông thường sẽ sử dụng 14 chu kì theo Wilder

- Các mức (Levels): Thể hiện vùng quá mua – quá bán trên đồ thị của chỉ báo RSI, các mức này đều có thể tuỳ chỉnh tuỳ theo kinh nghiệm giao dịch của anh em như phần trên đã đề cập hoặc sử dụng mặc định 30-70.

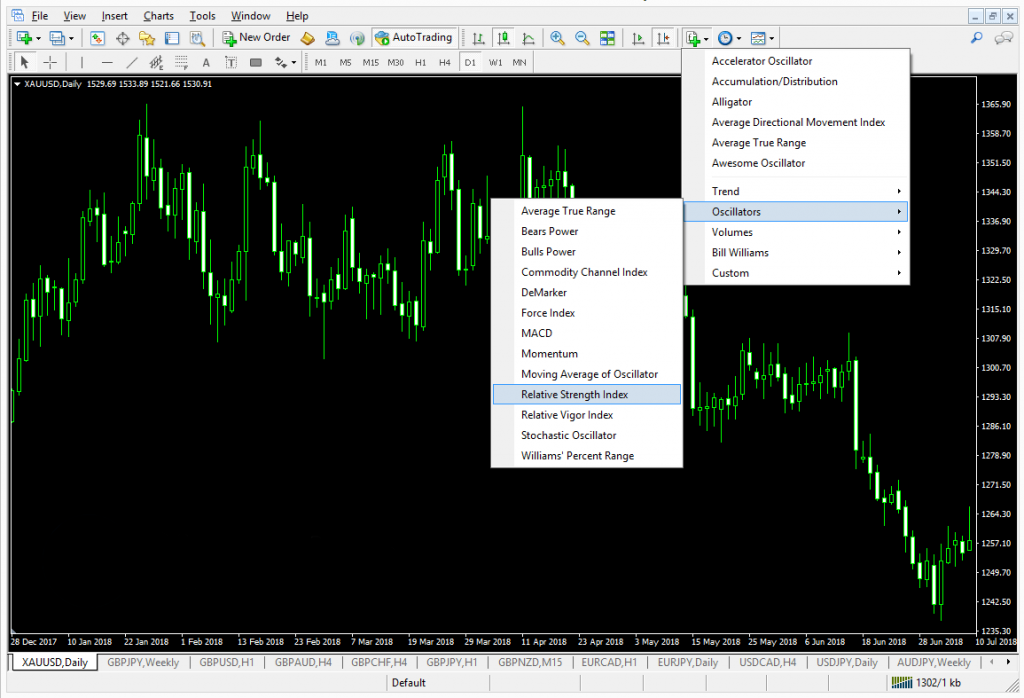

Để cài đặt chỉ số RSI trên nền tảng giao dịch phổ biến là MT4, anh em làm theo các bước sau:

Cách 1:

- Mở phần mềm MT4 lên

- Nhìn trên thanh Menu, Chọn Insert => Indicators => Oscillators => Relative Strength Index

- Cài đặt theo hướng dẫn dưới đây:

3. Các dạng phân kỳ hội tụ của RSI

Cách sử dụng các vùng quá mua – quá bán và các mẫu hình đồ thị trên chỉ báo RSI là các điểm căn bản cho tín hiệu từ yếu đến trung bình. Tín hiệu mà RSI cung cấp mang nhiều ý nghĩa cho anh em trader chuyên nghiệp nằm ở phần việc phân kỳ – hội tụ của chỉ báo với giá:

3.1. Phân kỳ RSI thông thường (Regular Divergence)

Phân kỳ là một trong những kiến thức rất qua trọng của phân tích kỹ thuật.

Nếu trader chưa rành thì có thể nghiên cứu kỹ thêm về khá niệm này. Nói đơn giản, đây là hiện tượng giá thị trường đang tạo đỉnh cao mới nhưng chỉ số RSI thì ngược lại tạo đỉnh thấp, hoặc giá thị trường tạo đáy thấp mới nhưng RSI thì tạo đáy cao. Đó là sự “lệch pha” điển hình giữa giá và chỉ số kỹ thuật, có thể cảnh báo rằng sức mạnh của giá đã yếu dần và thị trường có nhiều khả năng hồi giá hoặc đảo chiều.

Đây là phương pháp thường được dùng để tìm sự đảo chiều của xu hướng thị trường.

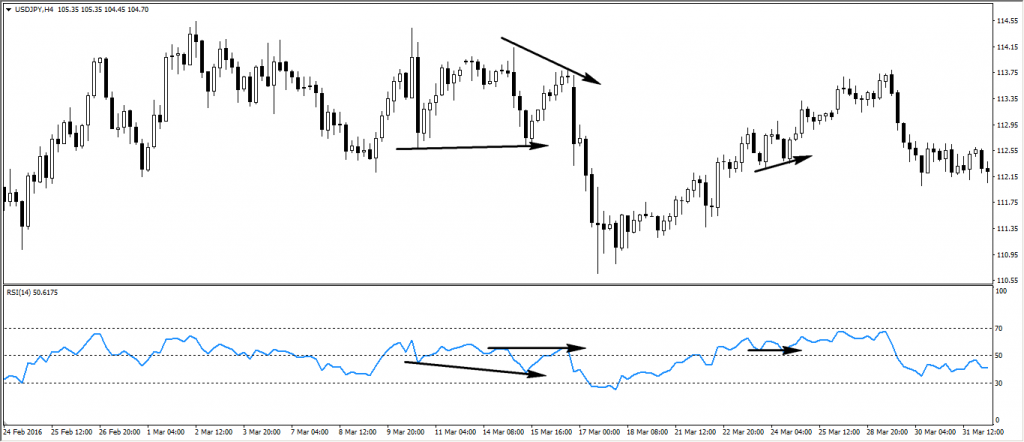

3.2. Phân kỳ kín RSI (Hidden Divergence)

Loại phân này ngược đôi chút so với phân kỳ thường nói trên. Lúc này, giá tạo đỉnh thấp nhưng RSI lại tạo đỉnh cao, hoặc giá tạo đáy cao nhưng RSI lại tạo đáy thấp. Đây là phương pháp các trader thường hay sử dụng đề tìm điểm vào lệnh khi thị trường đang chạy theo xu hướng.

3.3. Hội tụ

Hội tụ của chỉ báo với giá là trạng thái mà khi đó đường chỉ báo di chuyển cùng chiều với giá. Đường chỉ báo và giá hội tụ xác nhận xu hướng của thị trường không thay đổi.

Khi chỉ báo RSI tạo nên các mức có đỉnh và đáy cao (thấp) hơn và giá cũng tạo nên các mức mới có đỉnh và đáy cao (thấp) hơn trước thì biểu thị cho xu hướng hiện tại vẫn đang tiếp diễn. Ví dụ:

#Thực_chiến_NGHỀ_Trading

4. Cách sử dụng chỉ báo RSI hiệu quả

4.1. Bộ số phù hợp cho RSI

Như đã trình bày ở nội dung trên, chỉ báo RSI có hai thông số cần lưu ý đó là chu kỳ và các mức quá mua – quá bán:

- Đối với chu kỳ: Wilder cho rằng chu kỳ 14 là mức hợp lý. Tuy nhiên, hiện nay tuỳ vào thị trường và kinh nghiệm của anh em mà sẽ có nhiều trader sử dụng cùng lúc 2 kỳ khác nhau là 5 và 7, 9 và 14 hoặc 21 và 28…Nên nhớ, thời gian càng ngắn như 5 và 7 chẳng hạn thì chỉ báo dao động sẽ càng nhạy hơn. Nên khi thời gian được rút ngắn sẽ làm cho việc chạm lên biên trên và biên dưới diễn ra nhiều hơn, sự biến động cũng lớn hơn nên thông tin có thể sẽ nhiễu hơn.

- Đối với các mức qua mua – quá bán: Như phần đầu đã trình bày, anh em có thể tuỳ chỉnh các mức dựa trên việc anh em đang giao dịch ở thị trường như thế nào và kỹ năng của anh em ra sao. Ví dụ: mức 40-80 cho thị trường tăng giá hoặc 20-60 cho thị trường giảm giá tuỳ vào kinh nghiệm anh em và loại thị trường.

Vì vậy, để có bộ số cho chỉ báo RSI, thì anh em cần thử nghiệm, backtest lại các thị trường mà anh em thường xuyên giao dịch để chọn ra cho mình một bộ số phù hợp. Nên nhớ chỉ có tương đối mới là tuyệt đối, hãy đánh giá lại thường xuyên chỉ báo RSI của anh em để có những điều chỉnh kịp thời với thị trường.

4.2. Cách sử dụng RSI đúng với ý nghĩa của chỉ báo

Ý tưởng chung là khi đường RSI nằm ở các giá trị cực kỳ cao hoặc cực thấp (cao hơn 70 hoặc thấp hơn 30), thì thị trường được cho là quá bán hoặc quá mua. Nhưng, anh em phải lưu ý những điều sau:

- Khi đường RSI đạt giá trị cao, nó đơn giản chỉ có nghĩa là có nhiều nến tăng hơn so với nến giảm. Tuy nhiên đừng vì thế mà nghĩ rằng khi đường RSI đi vào vùng quá mua thì thị trường sẽ đảo chiều đi xuống, điểm sai này nhiều anh em hay mắc phải!

Sau đây là một vài ví dụ:

Sai lầm #1: Thực hiện lệnh BUY khi thị trường đang QUÁ BÁN

Trong ví dụ này anh em có thể thấy chỉ báo RSI đi vào vùng quá bán nhưng nó tiếp tục DUY TRÌ trong vùng quá bán rất lâu. Trong lúc đó giá tiếp tục giảm và liên tiếp tạo các đáy mới thấp hơn đáy cũ.

Nếu anh em chỉ đơn thuần dùng tín hiệu QUÁ BÁN để giao dịch thì anh em sẽ thường xuyên gặp phải sai lầm này, xác suất giao dịch thành công sẽ không cao.

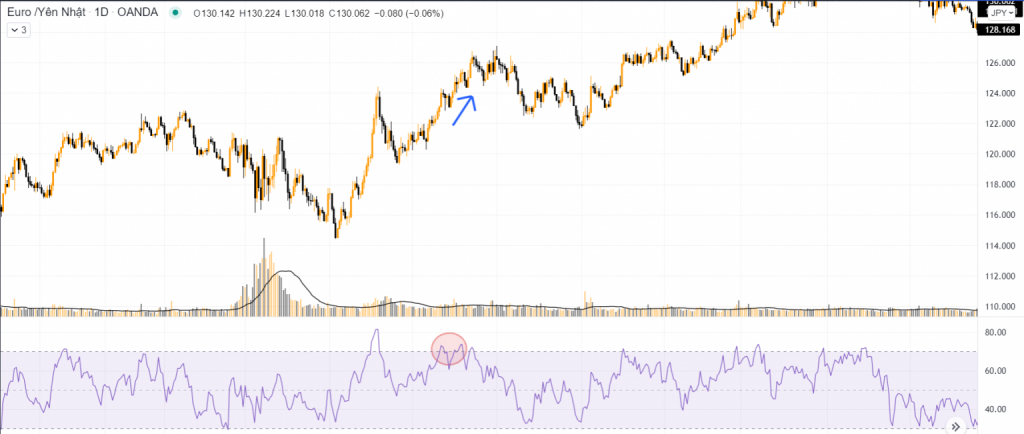

Sai lầm #2: Thực hiện lệnh SELL khi thị trường đang QUÁ MUA

Trên biểu đồ, RSI không duy trì trong vùng QUÁ MUA như ví dụ trên nhưng thị trường vẫn không đảo chiều.

Chỉ báo RSI đã thoát khỏi vùng quá mua nhưng thị trường không đảo chiều mà chỉ điều chỉnh giảm rất ít trước khi trở lại xu hướng cũ.

Vì vậy khi chỉ sử dụng tín hiệu thị trường QUÁ MUA là không đủ để có cơ hội giao dịch xác suất cao.

Cho nên lúc này, anh em cần phải có một hệ thống giao dịch đầy đủ các yếu tố xác nhận, không chỉ đơn thuần dựa vào RSI. Và phương pháp sẽ được hướng dẫn trong phần tiếp theo sau đây.

4.3. Phương pháp giao dịch với chỉ báo RSI

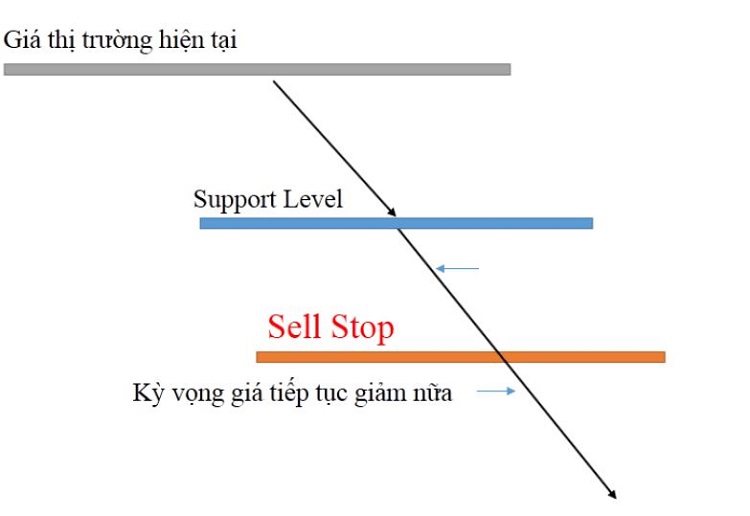

4.3.1. Kết hợp với Kháng cự, hỗ trợ

Như đã biết, trong các tín hiệu mà do chỉ báo RSI cung cấp thì tín hiệu phân kì là một trong những tín hiệu mạnh và có độ tin cậy cao, chính vì vậy khi RSI xuất hiện phân kì với giá, anh em hãy xác nhận lại một lần nữa, giá có đang giao dịch tại mức kháng cự – hỗ trợ quan trọng nào không.

Nếu có thì đây có thể là một giao dịch có xác suất thành công cao vì tín hiệu phân kì của anh em đã được mức hỗ trợ – kháng cự xác nhận. Như ví dụ dưới đây:

TỔNG KẾT: Để thực hiện phương pháp giao dịch sử dụng RSI kết hợp với kháng cự – hỗ trợ, anh em cần các điều kiện sau:

- Chỉ báo RSI và giá đang có sự phân kì (để xác suất thành công cao hơn nên lựa chọn các vùng mà ở RSI phân kì mạnh: một đỉnh/đáy ngoài vùng quá mua/quá bán và đỉnh/đáy tiếp sau đó trong vùng trung tính).

- Giá đang giao dịch tại các vùng hỗ trợ – kháng cự quan trọng.

- Mở lệnh khi giá test lại vùng hỗ trợ – kháng cự này thành công.

4.3.2. Phương pháp kết hợp với bollinger band và RSI

Nếu tinh ý, anh em sẽ nhận ra rằng RSI và Bollinger bands là 2 chỉ báo rất thú vị:

• RSI là một chỉ báo động lượng, nó được thiết kế để đi trước thị trường và đưa ra tín hiệu về một điều gì đó sắp xảy ra trong tương lai.

Bollinger Bands thì ngược lại vì Bollinger Bands là một chỉ báo trễ (Lagging Indicator), có nghĩa là đi sau giá. Nó cung cấp những tín hiệu xác nhận sau khi giá đã chạy.

• Với Bollinger Bands, đa số thời gian giá luôn nằm giữa 2 dải band trên và band dưới, ngoài ra 2 dải băng Bollinger Bands có tác dụng như một hỗ trợ và kháng cự động. Vì vậy, phương án giao dịch cơ bản nhất với Bollinger Bands là SELL khi giá chạm band trên và BUY khi giá chạm Band dưới. Còn với RSI, dấu hiệu đơn giản nhất và cũng là dấu hiệu đặc trưng của RSI, đó chính là QUÁ MUA và QUÁ BÁN HOẶC PHÂN KÌ

Xem thêm: Bollinger bands là gì? Sử dụng chỉ báo này như thế nào?

Vậy ý tưởng cho việc kết hợp RSI và Bollinger bands là gì?

Rất đơn giản, anh em sẽ cần những điều kiện sau:

- Chờ đợi RSI vào vùng QUÁ MUA hoặc QUÁ BÁN hoặc PHÂN KÌ với giá

- Chờ thời điểm giá chạm Band trên (hoặc Band dưới).

Anh em hãy xem ví dụ sau đây:

Nếu chỉ với Bollinger bands, anh em sẽ bắt gặp vô số lần giá chạm bands mà nếu như cứ thế vào lệnh, xác suất thành công sẽ rất thấp. Vì vậy khi kết hợp với chỉ báo RSI, nó sẽ đóng vai trò là bộ lọc giúp cho các tín hiệu giao dịch trở nên rõ ràng có xác suất chiến thắng cao hơn đáng kể.

Tuy nhiên, anh em cần lưu ý rằng, trong một thị trường có xu hướng mạnh, giá có thể duy trì mức QUÁ MUA hoặc QUÁ BÁN trong một thời gian rất dài (có thể đến vài tháng), điều đó cũng xảy ra tương tự với Bollinger bands.

Vì vậy, điều kiện tiên quyết mà anh em cần nhớ, đó là XÁC ĐỊNH VÀ GIAO DỊCH THUẬN XU HƯỚNG LỚN bằng cách kết hợp phân tích đa khung thời gian.

Xem thêm: Phân tích chuyên sâu đa khung thời gian

5. Cải thiện độ nhạy của chỉ báo RSI bằng Stochrsi

5.1. Stochrsi là gì?

Stochastic RSI hay StochRSI là một chỉ số phân tích kỹ thuật được sử dụng để xác định xem một tài sản có bị mua quá mức hay bán quá mức hay không, cũng như để xác định các xu hướng thị trường hiện tại. Có thể thấy từ cái tên của chỉ báo này, StochRSI là một đạo hàm của RSI và do vậy, nó được xem là chỉ báo của chỉ báo. Nó là một chỉ báo dao động ngẫu nhiên, nghĩa là nó dao động ở phía trên và phía dưới một đường trung tâm.

5.2. Phân biệt giữa Stochrsi và RSI

StochRSI và RSI đều là chỉ báo dao động ngẫu nhiên giúp các trader dễ dàng xác định điều kiện quá mua và quá bán tiềm năng; cũng như các điểm đảo chiều có thể xảy ra.

Tuy nhiên hai chỉ báo này sử dụng 2 công thức tính khác nhau; do vậy chúng mặc nhiên có một vài sự khác biệt nhất định.

So với Stochastic RSI thì RSI tiêu chuẩn là một chỉ báo chuyển động tương đối chậm và tạo ra số lượng nhỏ các tín hiệu giao dịch. Sử dụng bộ dao động ngẫu nhiên Stochastic cho chỉ số RSI thông thường cho phép tạo ra Stochastic RSI như một chỉ báo với độ nhạy bén cao hơn.

Do đó, lượng tín hiệu mà nó tạo ra sẽ lớn; điều này giúp các trader có nhiều cơ hội để xác định xu hướng thị trường và các điểm mua hoặc bán tiềm năng

Nói cách khác, Chỉ báo dao động Stochastic RSI là một chỉ báo dễ biến động khiến nó trở thành một công cụ phân tích kỹ thuật nhạy bén hơn, có thể cung cấp nhiều tín hiệu giao dịch hơn cho các trader.

5.3. Cách đọc chỉ báo Stochrsi

Stochastic RSI được phát triển với mục tiêu cải thiện độ nhạy và tạo ra nhiều tín hiệu chính xác hơn so với các chỉ báo truyền thống như RSI, MACD,…

Khi giá trị của chỉ báo này nhỏ hơn 20 (0.2); thì tài sản được coi là đang bán quá mức; điều này có nghĩa là giá trị RSI đang giao dịch ở mức thấp hơn biên độ giá được xác định trước đó của nó.

Ngược lại, khi giá trị Stochastic RSI lớn hơn 80 (0.8) thì tài sản này đang rơi vào tình trạng mua quá mức, hay chỉ báo RSI hiện tại đang đạt mức cực cao – đây là dấu hiệu cho thấy giá sắp xuất hiện giá thoái lui.

Ngoài ra, chỉ báo này cũng có thể được áp dụng để xác định các xu hướng ngắn hạn bằng cách xem xét giá trị của nó với đường trung tâm 50 (0.5).

– Khi Stochastic RSI có giá trị trên 50 (0.5); tài sản có thể được xem là có xu hướng tăng cao hơn.

– Khi chỉ báo này có giá trị dưới 50 (0.5); tài sản có xu hướng giảm giá trị.

Tuy nhiên như anh em đã biết, chỉ báo cho nhiều tín hiệu hơn cũng có nghĩa là có nhiều rủi ro hơn (nhiều nhiễu hơn). Vì vậy anh em nên sử dụng chỉ báo Stochastic RSI kết hợp với một số công cụ phân tích kỹ thuật khác để giúp xác nhận các tín hiệu mà nó tạo ra. Hoặc có thể sử dụng các phương pháp ở trên xem Stochrsi như một chỉ báo RSI với “phiên bản” nhạy hơn rất nhiều so với RSI thông thường.

7. Kết luận

Trong bài viết này, anh em đã có thể hiểu được ý nghĩa và bản chất của chỉ báo RSI là gì cũng như những phương pháp để sử dụng chỉ báo này một cách hiệu quả. RSI sẽ cho anh em biết khi nào thị trường đang QUÁ MUA (mua quá mức) hoặc QUÁ BÁN (bán quá mức) để cảnh báo về khả năng đảo chiều của xu hướng.

Và đặc biệt hãy lưu ý độ mạnh của các tín hiệu mà RSI cung cấp: Phân kỳ > mẫu hình biểu đồ > quá mua – quá bán. Chính vì vậy hãy ưu tiên sử dụng RSI với tín hiệu phân kì với giá.

Tuy nhiên không có gì đảm bảo rằng những phương pháp này hiệu quả đối với người này thì nó cũng sẽ có hiệu quả đối với anh em. Vì vậy, hãy thử nghiệm và backtest các phương pháp trước khi áp dụng trên thị trường

Nguồn: https://vnrebates.net/cach-dung-duong-chi-bao-rsi.html

Bài viết mới nhất

CÓ THỂ BẠN QUAN TÂM